自己破産(破産宣告)するとどうなる?

- 裁判所に認められれば返済を免除

- 数年間ローンが利用不可に

- 自宅や車などの財産は処分

- 残債はすべて保証人に一括請求

影響アリナシ早見表(タップで開閉)

| 影響あり |

|

|---|---|

| 一部影響あり |

|

| 影響なし |

|

自己破産は借金が帳消しになる反面、財産や保証人への影響などデメリットが大きいのも事実です。

ですが、実は自己破産以外にも解決方法はあって、任意整理のように財産や保証人に影響せずに解決できる方法もあります。

【主な解決方法】

任意整理、個人再生、過払い金請求、特定調停、時効援用など

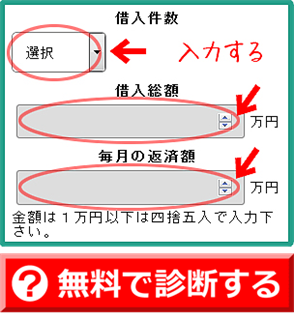

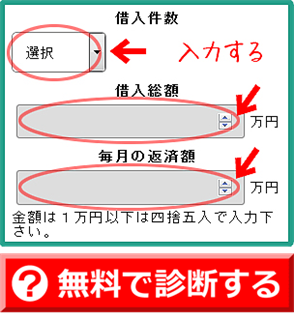

もし「本当に自己破産で合ってる?」と不安な場合は、まずは借金解決の無料診断をしてみましょう!

質問に答えるだけで、どの方法があなたに一番合っているか?をすぐに調べてくれます。

自己破産すると生活に支障はある?

ローンが使えないと不便ではあるものの、現金生活に慣れれば大して負担に感じることもありません。

ただし自分名義の自宅があったり家族が保証人になっている場合は、周囲に多大な負担を強いることになるので注意しましょう。

その点、個人再生や任意整理なら負担を抑えたうえで借金を減額できます。

ただ手続きには条件があって、誰でもできるわけではありません。

『診断ツール』なら「条件を満たしているか」「どの方法がベストか」がすぐに分かります。

質問に答えるだけで3分ほどで終わるので、まずは無料診断してみましょう!

▼診断ツールで解決できる疑問

- 本当に自己破産で解決できる?

- 自己破産以外に解決方法はある?

- 個人再生や任意整理でいくら減額できる?

- 一番人に迷惑をかけない方法はどれ?

- 過払い金や時効の条件は満たしてる?

- 債務整理の費用はいくらになる?

「取り立てを今すぐ止めたい」「なるべく早く借金から解放されたい」といった方は、法律事務所への無料相談がおすすめです。

無料で知識が深まり、視野が広がります。

早めの行動=吉です。悩んだらまず行動!!

自己破産で影響があること/ないこと早見表

自己破産をしたら、どうなるのか?について表にまとめました↓

▼自己破産で影響があること/ないこと

| 影響あり | |

|---|---|

| 一部影響あり | |

| 影響なし |

自己破産とは【自己破産するとどうなる?】

自己破産とは、裁判所に免責許可をもらうことで借金を免除してもらう手続きのことです。

Q.「自己破産」と「破産宣告」の違いは?

A.「破産宣告は自己破産手続きの一部」と、考えるとわかりやすいです。

自己破産の申立てをすると、裁判所が破産手続き開始の決定を行います。破産宣告はこれと同等の意味です。

そして破産宣告がされ、免責許可が下りれば借金は免除され自己破産成立ということになります。

借金の免除(住宅ローン、滞納家賃など)

自己破産の最大のメリットは、債務が全額免除されること。

なので住宅ローンや滞納している家賃なども、自己破産することで返済する必要がなくなります。

ただし、全ての借金がなくなる訳ではないので注意が必要です。

免除されない借金とは?

自己破産の対象外になるのは、次のような借金です。

- 滞納している税金・社会保険料

- 子供の養育費

- 損害賠償請求されたお金

これらの借金は「非免責債権」といって、自己破産をしても免除されず返済義務が残ったままになります。

財産の処分(家や車など)

破産手続きを開始すると、20万円以上の価値がある財産はすべて売却(換価処分)されます。

ですので、自分名義の家や車は全て手放すことになります。

ただし、生活に必要な最低限の財産に関しては、換価処分の対象外となります。

- 99万円以下の現金

- 20万円以下の預金

- 生活必需品(家具や着替えなど)

ブラックリストの掲載

自己破産をすると、信用情報機関に金融事故情報として記録されます。

いわゆるブラックリストに載るということです。

そしてブラックリストに載っている間は、ほぼ全てのローンが利用できなくなります。

詳しくはこちらで後述します。

>>クレジットカード・ローンの利用はどうなる?

保証人への取り立て

自己破産で本人の返済義務はなくなりますが、保証人の返済義務は残ったままです。

なのでもし家族や親戚が保証人となっている場合は、債務者の代わりに全額返済する必要があります。

そして、もし保証人も返済するのが難しいなら、保証人自身も自己破産をすることになります。

自己破産者でも保証人になれる?

一度自己破産をした人は、保証人になれない可能性が高いです。

こちらも先述の信用情報が原因で、掲載されている間は「保証人として信用できない」と判断されるからです。

官報の掲載

自己破産をした場合、官報に名前や住所などが掲載されます。

破産手続開始決定のあとと、免責決定のあとの計2回。

官報とは簡単に言えば「国の広報誌」で、誰でも見れるようになっています。

ですが、一般の人で官報をチェックしている人はほぼいないと言えるでしょう。

つまり、官報に載ったことで近所や職場に自己破産をしたことが知られる可能性はほぼあえりません。

家族にも内緒で自己破産できる?

同居の家族がいる場合は、隠し通すことは難しいです。

同居の家族がいる場合、家族の収入証明書も必要になります。

その他にも「源泉徴収」や「退職金見込額証明書」などが必要になるので、同居家族に内緒にしたまま書類を準備するのは難しいです。

逆に、単身者なら自分の書類を用意するだけでいいので、家族にバレずに手続きできる可能性は高いといえます。

自己破産後の生活はどうなる?

ここからは、自己破産するとその後の生活はどう変わるのかを見ていきましょう。

クレジットカードやローンはどうなる?

先述のように、自己破産すると信用情報に記録されます。(ブラックリスト)

そしてブラックリストに載ると、掲載期間中の5年~10年はローンが利用できなくなります。

具体的には、次のようなケースでローンが使用不可になります。

▼ブラックリストで利用できなくなるもの

- 各種ローン(住宅ローンや自動車ローン)

- 金融機関からのキャッシング

- クレジットカードの新規発行

- 家電などの分割払い

- スマホの分割購入(割賦契約)

ただし、デビットカードは問題なく利用できます。

そして5年~10年経って登録が抹消されれば、以前と同じようにローンの利用やカード発行ができるようになります。

家族への影響はある?

自己破産の影響が、配偶者や子供など家族に影響を及ぼすことは原則ありません。

信用情報機関に登録されるのは破産者本人だけですので、家族はこれまで通りクレジットカードやローンを利用できます。

また、子供の進学や就職に影響するといったこともありません。

ただし、先述のように家族が連帯保証人になっている場合、破産者の代わりに返済の義務を負うことになります。

また、家や車を所有している場合、処分されてしまうのでその点では迷惑がかかってしまいます。

子どもの奨学金に影響はある?

奨学金は本人(子ども)名義になるので、親が破産者でも問題ありません。

ですが、破産者の親が奨学金の保証人になることはできないので注意が必要です。

仕事や資格はどうなる?

サラリーマンなど一般的な職業の場合、仕事への影響はありません。

また自己破産したことが会社に知られることもないので、通常通り働くことも就職活動をすることもなにも問題ありません。

影響があるのは、弁護士など一定の職業の方です。(いわゆる士業など)

当てはまる場合、申立てから免責許可が下りるまで仕事には就けません。

しかしこれも、免責許可を取得すれば資格は復権し、制限はなくなります。

【制限を受ける代表的な職業】

- 弁護士

- 司法書士

- 税理士

- 公認会計士

- 証券会社外交員

- 警備員

- 建設業者

もちろん制限を受けない資格もあります。

例えば、医師や看護師、薬剤師など、医療に関わる資格は影響を受けません。

公務員が自己破産するとペナルティはある?

自己破産が原因で、公務員の方がクビになったり減給されることはありません。

また、自己破産が原因で「公務員試験の受験資格がなくなる」ということもありません。

給料や退職金はどうなる?

2005年1月の破産法改正により、「自己破産後に取得した財産や現金は差し押さえの対象外」となります。

例えば、9月20日に免責許可が下りたとき、20日までの給料が差し押さえの対象となり、21日以降に入る給料は差し押さえの対象外となります。

自己破産すると携帯電話はどうなる?

自己破産すると財産を差押えられますが、生活必需品は除外されるようになっています。

そして携帯電話・スマートフォンは生活必需品として認められているので、差し押さえの対象になることはありません。

ただし、その他の理由で強制解約になることはあります。

端末料金の支払いが残っている場合は強制解約!

スマホの端末料金を分割で払っている人も多いと思いますが、まだ満額を払い終えていない場合は、強制解約になる可能性が高いです。

なぜなら、払い終わっていない端末料金も債務とみなされるからです。

自己破産はすべての債務を帳消しにする手続きなので、端末料金も破産債権として扱われ、携帯電話は強制解約になってしまいます。

逆に一括払いでの購入や満額を払い終わっている場合は、自己破産した後でも問題なく利用できます。

自己破産後に新規で携帯電話を持てる?

端末料金の一括購入なら、破産者でも新規契約ができます。

ただし、端末の割賦(分割)購入の場合はローン扱いになるので、ブラックリスト期間中はスマホの分割購入ができません。

賃貸契約はどうなる?(入居審査委/立ち退き)

自己破産で信用情報に掲載されることで、入居審査にも影響する場合があります。

なぜなら、金融機関系の会社なら信用情報を見ることができて、照会すれば自己破産したかどうかがすぐにバレてしまうからです。

そのため賃貸契約する際、保証会社がオリコなどの信販系だと入居審査に落とされる可能性が高いです。

逆に、日本セーフティなどの不動産系の保証会社なら信用情報を見ることができないので、入居審査に通りやすいというわけです。

自己破産で立ち退きを強制される?

家賃さえ滞納していなければ、自己破産したからといって契約の解除や退去を要求されることはありません。

ただし契約更新の際に、保証会社の審査によって更新を拒否される可能性はあります。

保険はどうなる?

保険は解約した際にお金が戻ってくることがあります。これを解約返戻金といいます。

そしてこの解約返戻金が20万円を超えるような場合には、保険を解約し、解約金を債権者に配当する必要があります。

掛け捨ての保険や自動車保険などには解約返戻金がないので、そのまま継続して加入することができます。

また、解約返戻金が生じる積立型の生命保険や学資保険でも解約返戻金が20万円以下であれば問題ありません。

保険会社に聞けば証明書を発行してもらえるので、不安な方は確認しておきましょう。

銀行口座はどうなる?凍結される?

自己破産をしても、預貯金や引き落としなどの銀行取引は今までどおり利用できます。

自己破産後でも新規で口座開設ができるほか、キャッシュカードもクレジット機能付きでなければ問題なく作れます。

ただし、その銀行から借入をしている場合は、破産手続きを開始した時点で口座凍結されます。

口座を凍結されると数か月間は銀行取引ができなくなり、残高は借金と相殺されることになります。

そのため口座凍結の可能性がある場合は、事前に口座から預金を引き出しておくようにしましょう。

年金はどうなる?

公的年金に関しては、自己破産した後でも問題なく受け取れます。

ただし、個人年金の場合は差し押さえの対象になります。

自己破産のよくある間違い

ここまで、自己破産するとどんな影響があるのか解説してきました。

自己破産をすると「全てを失う」というイメージを持っていた方も、実際は意外と自己破産の影響は少ないということが分かったのではないでしょうか。

このように、自己破産についてよく知らないまま敬遠している方は非常に多いです。

そこで、ここからは自己破産のよくある間違いを取り上げて解説していきます!

引越しできなくなる?

自己破産をすると引越しや海外旅行を制限されることがありますが、それは「管財事件」といって、ごく一部のケースだけです。

自己破産には「同時廃止」と「管財事件」があり、半数以上の方は制限がない「同時廃止」のほうで手続きをすることになります。

また、管財事件の場合でも一生引越し・海外旅行ができないわけではなく、手続き期間中だけです。

そして期間中であっても、裁判所に申請すれば問題なく引越し・海外旅行ができるようになります。

戸籍や経歴に傷がつく?

自己破産をすると、「戸籍や住民票に何か書かれるのでは?」と心配する人がいますが、戸籍・住民票には一切記載されないので安心して下さい。

また、破産後に就職活動をする際に、経歴等に書く必要もありません。

結婚できなくなる?

結婚相手には、直接的な影響はありません。

あくまでも自己破産は個人的な手続きなので、結婚相手にまでペナルティが生じることはありません。

ただし、本人はローンが一切利用できなくなるため、住宅ローンや自動車ローンなどは、配偶者一人に負担を強いることになります。

自己破産しても生活保護を受けられる?

自己破産しても生活保護を受給できます。

生活保護は、以下の受給資格を満たしていれば申請が認められます。

- 生活を支援する人がいないこと

- 資産価値のある財産や預貯金を所有していないこと

- 収入が生活維持できる基準を下回っていること

生活保護は、「国民が健康で文化的な最低限度の生活を保障」するための制度になります。

そのため、自己破産などが原因で受給資格を失うようなことはありません。

その他の自己破産についての疑問

自己破産すると選挙権がなくなる?

選挙権はなくなりません。

自己破産をしても選挙権が無くなることは一切ありません。

専業主婦でも自己破産できる?

専業主婦でも自己破産できます。

基本的には、借金の原因がギャンブルやショッピングなどの浪費でなければ、誰でも自己破産できます。

実際に自己破産をした人の体験談

奨学金が返済できず…

【20代男性(フリーター)】

大学卒業後、就職できずにフリーター生活をしていました。

ですが、フリーターでの稼ぎでは800万円もの奨学金を返していく術もなく、むしろ生活のために毎月限度額ギリギリまでお金を借りていました。自転車操業のような状態で借金は返しても返しても減らず、悩んだ末に自己破産しました。

クレジットカードが使えないのは多少不便ですが、借金から解放され、とてもすがすがしい気持ちです。

ネットショッピングにハマり負債額が…

【30代女性(主婦)】

ネットショッピングにハマってしまい、気づいた頃には借金総額は200万円になり、毎月の返済だけで20万円近くとなってしまっていました。

ですが、普通の主婦の私には返済のあてもなく、こんなことを夫に相談することもできず、途方に暮れていました。

同じような人の相談サイトで弁護士に無料相談ができると知り、早速相談しに行きました。

自己破産をせざるを得ない状況だということでしたが、こちらの事情を察して夫や家族には内緒で手続きをしてもらうことができました。本当に助かりました。以前となにも変わらない日々を過ごせています。

>>その他の解決事例を見る!

自己破産するために必要な条件とは?

条件は大きく2つです。

- 返済不能状態であること

- 免責不許可事由にあてはまらないこと

これらを満たしていれば自己破産の免責を受けることができます。

明確な基準はありませんが、一般的に「収入から最低生活費を除いた残りの金額で3年以内に返済できる金額であるかどうか」が焦点になっています。

家や車などの財産は換価処分され、債権者への返済に充てられます。

免責不許可事由という言葉の通り、これにあてはまる事由があると自己破産の免責は受けられません。

この免責不許可事由にはいくつか項目があるのですが、一般の人で注意したいのが「借金の理由」です。

- 浪費やギャンブルによる借金

- 株や先物投資による借金

これらを理由とした借金は、免責が許可されないことがあります。

ですが、実際には免責不許可事由に該当するのかしないのかは微妙な問題で、裁判所によっては認められる場合もあります。

>>この借金は自己破産できる?無料シミュレーション

できます。

前回の破産から7年以上経過していれば、2回目の自己破産も可能です。

しかし、1回目とは違い条件が厳しくなるので、2回目の自己破産を考えているなら1度専門家に相談してみましょう。

自己破産の進め方【手続きの流れ】

自己破産がどのように進んでいくかというと、

- 自己破産の申立て

- 破産手続開始決定(破産宣告)

- 免責許可決定

- 借金免除

これが大まかな流れです。

免責許可を得た時点で、消費者金融などから借りていたお金の返済義務がなくなります。債権者も返済を求めることができなくなり、借金はすべてなかったことになります。

一方で、免責許可が下りないと自己破産は失敗ということになります。失敗したら、もちろん債務は免除されません。

手続きに必要な期間は、最短で3ヶ月、平均だと6ヶ月程度です。

自己破産は手続きが複雑で必要書類も多いのですが、たいていの人が弁護士に依頼しており、そうすることで破産者は少ない負担で手続きすることができます。

>>自己破産できる?借金を無料診断!

申請中気をつける4つのコト

①債権者を隠す・勝手に返済する

保証人をかばうために一部の借金を隠したり、友人や身内から借りた借金だけ勝手に返済することは許されません。全ての債権を正直に申請しましょう。

②新しく借金をする

自身の借金状況に嘘をつくなどして新しく借金をした場合、免責不許可事由にあてはまります。また、クレジットカードで購入した商品の現金化なども問題になるので気をつけましょう。

③財産を隠す

あたりまえですが、不動産の名義を移したりなど財産を偽造した場合も免責不許可事由となります。

④指示に従わない

手続き中は、裁判所・破産管財人・弁護士などから様々な指示を受けることがあります。求められた書類を提出しなかったり、裁判所の呼び出しに応じなかったりすると、手続きの進行を妨げるだけでなく、免責が認められなくなることもあるので注意しましょう。

>>借金解決無料診断シミュレーターはこちら

意外に高い?自己破産の費用

自己破産にかかる費用の相場は、20万円~50万円くらいです。

これには弁護士への費用や手続きのために裁判所に支払う費用などがあります。そのため、ひとりひとりの借金や資産の状況により増減があります。

自分ならどれくらいの金額になるのか調べたい方は、無料シミュレーションで診断してみてください。

借入額や返済額を入力するだけで無料・匿名で診断できます。

自己破産メリット・デメリットまとめ

| メリット | ・借金がすべて帳消しになる |

|---|---|

| デメリット |

・一定上の財産を失う |

自己破産は借金が帳消しになる分、デメリットもあります。

借金問題で大切なことは、「適切な方法を選ぶこと」です。

人によっては自己破産しなくても任意整理で済むかもしれないし、場合によっては過払い金があって返済額が大きく減額するなんてこともあります。

まずは自分の借金の状況をしっかり確認してみてください。

>>借金解決無料診断シミュレーター

【プラス知識】債務整理:まとめ表

債務整理《比較一覧表》

|

返済 |

減額 | 欠点 | 裁判所 | |

|---|---|---|---|---|

| 任意整理 | 有(高) | 小 | 小 | 通さない |

| 個人再生 | 有(低) | 中 | 中 | 通す |

| 自己破産 | 無 | 全額 | 大 | 通す |

たとえば…

継続した収入がある

裁判所を通さず借金を減額したい 任意整理

任意整理

継続した収入がある

裁判所を通して借金を大幅に減額したい 個人再生

個人再生

継続した収入がない

裁判所を通して借金を帳消しにしたい 自己破産

自己破産

という風に、人それぞれ、状況に合った債務整理の手段を選ぶのがベストです。

どうやって債務整理を選べばいい?

①借金解決診断シミュレーター

自分にとってどのような手段が最適か、簡単にチェックできます。

- 本当に自己破産できるのか?

- 自己破産以外で借金を減らせるか?

- 自己破産するなら費用はどれくらいか?

まずは借入件数・総額を入力してシミュレーションしてみましょう。

※無料・匿名・ネット完結で診断できます。

②弁護士事務所の無料相談

1番手っ取り早いのは弁護士への相談なんですが…気になるのは費用。債務整理を検討中なのに、これ以上、費用がかさむのは困りますよね。

そこで、無料相談を受け付けている事務所があります!

まずは無料相談で自分の状況やこれからの選択肢などを聞いてみると良いと思います。

>>弁護士への無料相談予約・詳細はこちら

【ポイント】弁護士の選び方ガイド

借金問題を解決するためには、知識や経験がとても大事です。

やはり実績などがある事務所は安心できます!HPなどでチェックもできます。

HPなどに記載されている場合もありますが、あくまでも目安なので

ご自身のケースでいくらかかるか?しっかり確認しましょう!

※分割払いできるかどうか?もチェック!

申し込む前に1度無料相談を利用して話を聞いてもらいましょう。

話しやすい雰囲気か信頼できるかなども大切なポイントです。

以上をチェックした上で、申込数が多い事務所がこちらです。

知っておきたい債務整理のこと

- (2018/11/29)自己破産はいくらからできる?最低金額と収入による制限の目安を更新しました

- (2018/11/29)自己破産したら自宅のインターネット契約は強制解約になる?を更新しました

- (2018/11/29)自己破産で失うもの一覧|没収される財産と残せる財産の違いとは?を更新しました

- (2018/11/29)自己破産したら親の遺産は相続できない?破産手続き前の注意点を更新しました

- (2018/11/29)自己破産すると住んでいる親の家も差し押さえられる?家族に迷惑かかる?を更新しました